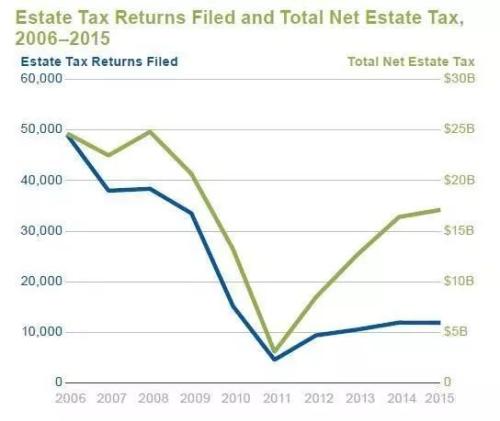

最近,美国国税局IRS发布各类税表的统计数据,最新更新到2015年度的税表,也就是最后延期到2016年10月申报的2015年税表的统计数据,让大家眼前一亮,很快就发现一个非常让人吃惊的数据:美国遗产税表706表格的申报在过去十年来下跌非常厉害,几乎是断崖式下跌,从2006年的49,050份申报税表,下跌到2015年只有11,917份税表,下跌幅度达76%。也就是说只有五百分之一的美国人真正需要申报遗产税表。

这让很多一直认为美国遗产税高不可攀,美国遗产税极其繁重的人大跌眼镜。不是说好的,美国遗产税是高达40%的强取豪夺吗?那么究竟是什么样的原因,使得美国遗产税申报竟然与人们口传心授的传统观念大相径庭呢?

原来这其中第一个重要的原因,就是美国不断提高的遗产税的终身免税额。美国遗产税的税率虽然高达40%,但是美国遗产税针对个人在2017年度有超过549万美元、夫妻有超过1098万美元的遗产部分免征课税。这样,遗产税就成为只适用于非常有钱的人,所以仅影响五百分之一的纳税人。

我们再来看看第二个数据。每个人遗产税表的申报2015年的终身免税额度是543万美元,这个免税额度大大超过2006年当时只有200万美元的终身免税额。这个门槛的提高,的确让很多人从而受益。

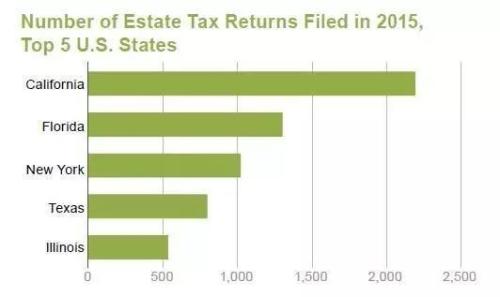

2015年的遗产税表总共收到的总申报资产高达171亿美元,其中申报遗产税表最多的居民来自加州,其次是佛罗里达州、纽约州、德克萨斯州和伊利诺斯州。这也无可非议,因为这几个州都是美国国际超高净值人群非常集中的地方。不过,我们知道,很多时候被继承人的遗产是传承给未成年人子女的。所以,我们又做了一个细分,看看成年18岁以上人群的遗产税表,申报最多的居民分别来自南达科达州、哥伦比亚特区、佛罗里达州、康州和北达科达州了。

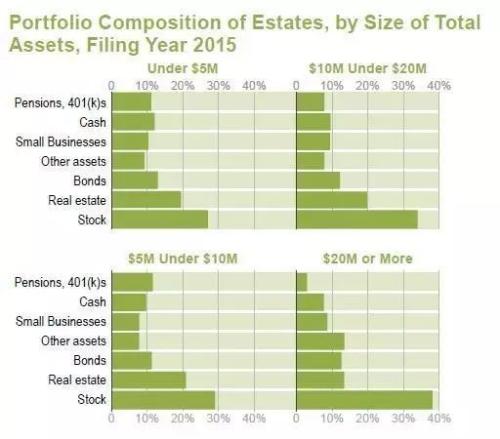

根据美国国税局的统计表,被继承人的资产一半以上主要来自于股票和不动产。

如果大家回想起美国著名的科技巨人乔布斯的遗产,就是典型的美国遗产税税表的结构。当乔布斯2011年过世的时候,他遗孀劳莲主要财富来自于继承乔布斯在迪斯尼公司的股份,占整个迪斯尼公司的7.8%,2016年上半年的市值为127亿美元。劳莲成为迪斯尼公司股东中最大的个人股东了。迪斯尼的股份在劳莲的总体资产配置和财富结构中占有超过90%的比例。2016年,劳莲毫不犹豫将持有的迪斯尼股票大幅度减持,只持有约6400万股,占比只有4%。但是依然金额庞大。同样的,劳莲拥有的不动产最值钱的不是房屋,而是一艘游艇。这艘游艇由法国设计师PhiliPPe Starck设计的形象,乔布斯也亲自参与设计的讨论。游艇命名为Venus,在2012年10月才完成设计装饰和下水,距离乔布斯过世刚刚一年。游艇身长260英尺,价值1.38亿美元。劳莲现在拥有共4处不动产房屋。他们当年一起居住在Palo Alto的房屋价值达800万美元。劳莲还在加州Woodside拥有另外的两处房产,距离非常近。价值分别是750万美元和1000万美元。这两处房屋是他们生活的见证,其中一处是原来的Jackling House,私密的林荫道路,一直是大家充满好奇的地方。劳莲在2016年中也开始重新改建这处房屋,打造成他们当年的梦想之家。根据当地郡县的房屋改建批准档,新的改建房屋共有15689平方英尺,主建筑为3707平方英尺,之外,还设计有一个瑜伽工作室、2个客房、2个游泳池和红酒屋等。这处地产是乔布斯1984年从购买的著名的Jackling House老宅。当时,购买之后,他用7年时间,终于排除各种法律纠纷,把过去的老宅推到,在2011年准备建造自己的梦想之家。然而,他却一直没有向当地郡县提交新的建筑设计方案。现在,劳莲也许就是在一步一步来完成当年乔布斯的梦想之家的愿望吧。乔布斯过世之后,劳莲添置的新的资产,就是2015年6月购买的新房屋,位于Malibu,是一座名副其实的豪宅,价值4400万美元。劳莲与其他亿万富翁一样,继承拥有两架私人飞机,一架是1999年的Gulfstream G-V,价值达3000万美元。当然喽,劳莲拥有不止一架飞机,还有一架是2013年的Gulfstream G650, 价值达6000万美元。

从乔布斯的遗产结构来看,也是美国超高净值人群的典型遗产资产的结构。分析2015年的遗产税表,总资产超过2,000万美元的高净值人士拥有平均超过38%的资产为股票,在不动产和退休规划资产中的持有比例相对要低一些。

另外一个重要的使遗产税申报大幅度下降的原因,就是周密的遗产税税务筹划。最近在一场国会讨论税制改革的会议上,美国国家经济会议主席柯恩(Gary Cohn)说出了大实话。他一针见血地说“只有税务规划做得很糟的有钱人付遗产税“,这句话的确道出美国高净值人群遗产税规划的秘密武器,就是完善的法律评估和周密的税务筹划。在遗产税税务规划中,专业人士如律师、会计师、税务师贡献良多,他们为高净值人士所搭建的信托、保险以及其他商业传承计划,使得高净值家庭能够轻而易举把大部分资产安全地传承到自己的子孙后代而付出非常低的税赋成本。

在美国,遗产税规划方案是财富传承过程中非常重要的一部分。遗产规划合情合理,非常普及。遗产税规划通常使用的工具一般都是他益性的多主体法律结构,如信托、人寿保险和慈善捐赠等架构,都可以有效对冲遗产税,甚至规避遗产税。使用专业人士的服务和以上金融工具的架构来制订遗产税规划,已经在美国深入人心了。

来源:贯诚国度mp 2017-10-03